Türkiye'nin dijital parasına dair detayları 2023'ün eylül ayında sizlere aktarmıştık. 2023'ün son günlerinde Dijital Türk Lirası Birinci Faz Değerlendirme Raporu yayınlandı. Raporda yer alan birinci faz çalışmalarını, Merkez Bankası Dijital Parası ve Dijital Türk Lirası'na dair detayları gelin birlikte inceleyelim.

Birinci faz çalışmaları

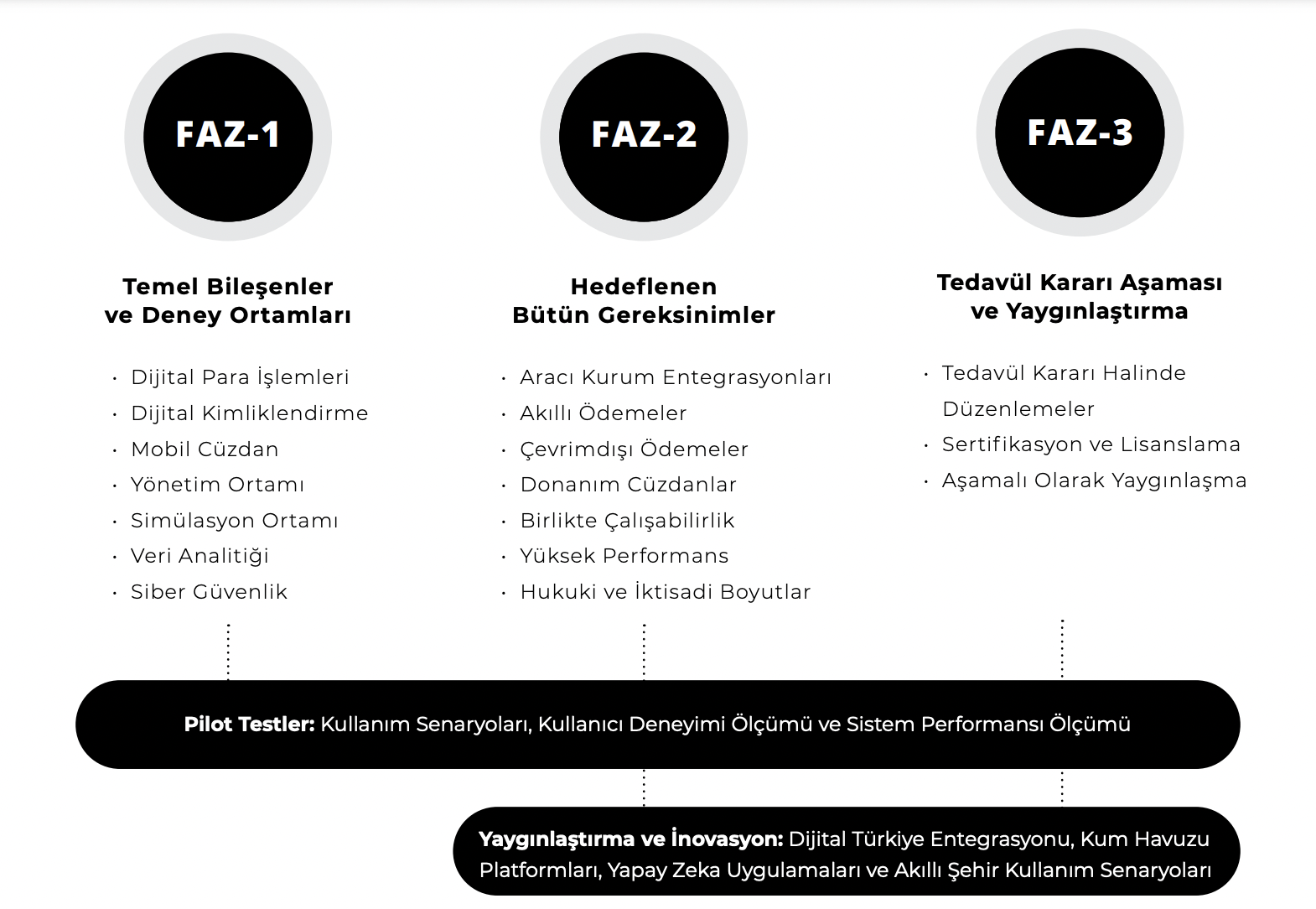

Birinci faz kapsamda Dijital Türk Lirası Sistemi çalışmalarının yapılacağı teknik çalışma ortamının hazırlanması, Dijital Türk Lirası Sistemi'nin testleri için altyapının hazırlanması, Dijital Türk Lirası Sistemi için dağıtık defter platformu kurulumunun yapılması adımları izlendi.

Bununla beraber birinci fazda dağıtık defter platformu ile çalışacak akıllı sözleşmelerin ve uygulamaların tasarlanması ve geliştirilmesi konularında odaklanıldı. Bu kapsamda prototip dijital kimlik sisteminin, Dijital Türk Lirası Sistemine entegrasyonunun yapılması da söz konusu oldu.

Ayrıca Dijital Türk lirası işlemleri için gerekli dijital cüzdan uygulamasının tasarlanması ve geliştirilmesi, Dijital Türk lirasının ihraç, dağıtım, çevrimiçi ödeme/transfer ve itfa senaryolarının simülasyonlarının ve testlerinin yapılması da birinci faz kapsamında hayata geçti.

Son olarak Siber güvenlik çalışmalarının yapılması, Pilot test süreçlerinin yürütülmesi ve Sistem performansı ve kullanıcı deneyiminin ölçülmesi de birinci faz çalışmaları kapsamına gerçekleştirildi.

İkinci faz çalışmaları kapsamında Dijital Türk Lirası İş Birliği Platformu'nun yeni katılımcılarla genişletilmesi ve farklı senaryolarda pilot testlerin gerçekleştirilmesi planlanıyor.

Merkez Bankası Dijital Parası

Raporda Merkez Bankası Dijital Parası'nın gereksinimleri, ilkeleri ve yaklaşımı da paylaşılıyor. Bu bağlamda söz konusu dijital paranın kripto varlık olmadığına dikkat çekiliyor:

Merkez Bankası Dijital Parası (bundan sonra sadece dijital para denilecektir) denilince akla kripto varlıklar gelebilmektedir; ancak dijital para bir kripto varlık değildir. İktisaden, dijital para, ülke parası olarak kullanılan banknotun dijital biçimidir.

Değerlendirme raporunda Merkez Bankası Dijital Parası'nın mevcut yaklaşımı aktarılırken, İki Katlı Dağıtım Modeli, Hesap Bağımsızlığı, Tek Hesap ve Kullanıcı Egemen Kimlikler kavramları öne çıkıyor.

Mevcut yaklaşım çerçevesinde uygulanacak İki Katlı Dağıtım Modeli ile Dijital Türk lirasına erişim, ticari bankaların dahil olduğu finansal aracı kurumlar üzerinden gerçekleştirilebilecek. Bu bağlamda Dijital Türk lirasının dağıtımını bankalar ve lisanslı katılımcılar üstlenecek.

Bir diğer yaklaşım olan Hesap Bağımsızlığı ile banka hesabı gerektirmeyen ve işletici altyapısına bağımlı olmayan dijital Türk lirası hesapları ve finansal aracı kurum bilgisi içermeyen hesap tanımlayıcıları kullanılabilecek.

Bununla beraber her bir kullanıcıya ait ve özel tek bir hesap bulunacak. Söz konusu hesaba, bütün aracı kurumlar üzerinden erişilebilmesi mümkün olacak.

Kullanıcı Egemen Kimlikler (KEK) ile kullanıcı bilgilerini içeren temin belgeleri, kullanıcı yönetiminde saklanacak. Doğrulama akışları ortak bir ağ üzerinden yapılırken, kullanıcının yönetiminde çok sayıda temin belgesi bulunabilecek. Kullanıcıya ait bilgileri ve doğrulanabilir temin belgelerini ilişkilendiren bir kimliklendirme uygulanması mümkün olacak:

Kullanıcılar, KEK modeli sayesinde bilgilerini sadece istediği kişilerle paylaşmaktadır. Bilgi paylaşılan taraf, veriyi kimden aldığını doğrulayabilmekte ancak veri üzerinde oynama yapamamakta veya kendisiyle paylaşılan dışında herhangi bir veriye ulaşamamaktadır.

Raporda Melez Sistemler kavramı öne çıkmakta. Buna göre; sistemlerde geleneksel ve yeni teknolojiler birlikte kullanılacak.

Ayrıca Programlanabilir Ödemeler kapsamında Dijital para ile akıllı ödemeler özellikleri, ayrı bir programlanabilirlik katmanında sağlanabilecek. Bu çatı altında programlanabilir para yerine programlanabilir ödemeler kavramı tercih ediliyor.

Programlanabilirlik katmanında, temin belgeleri ile ilgili koşulların ve ödeme arayüzlerinin bulunduğu sözleşme şablonları oluşturulabilecek. Buna ek olarak; sözleşmelerin farklı kullanım senaryoları için birleştirilerek sunulabilmeleri sağlanabilecek. Sözleşmelerin geliştirilmesi, onaylanması, konuşlandırılması, sunulması, güncellenmesi ve devreden çıkarılması süreçlerinde kamu kurumları ve farklı lisanslı aktörler yer alabilecektir.

Dijital Türk Lirası Tasarımı

Raporda paylaşılan bilgilere göre; Dijital Türk Lirası Tasarımı'nda dağıtık defter, merkezi defter ve ikisinin karışımı melez çözümler denenmekte. Bununla birlikte temel bileşenler şöyle sunuluyor:

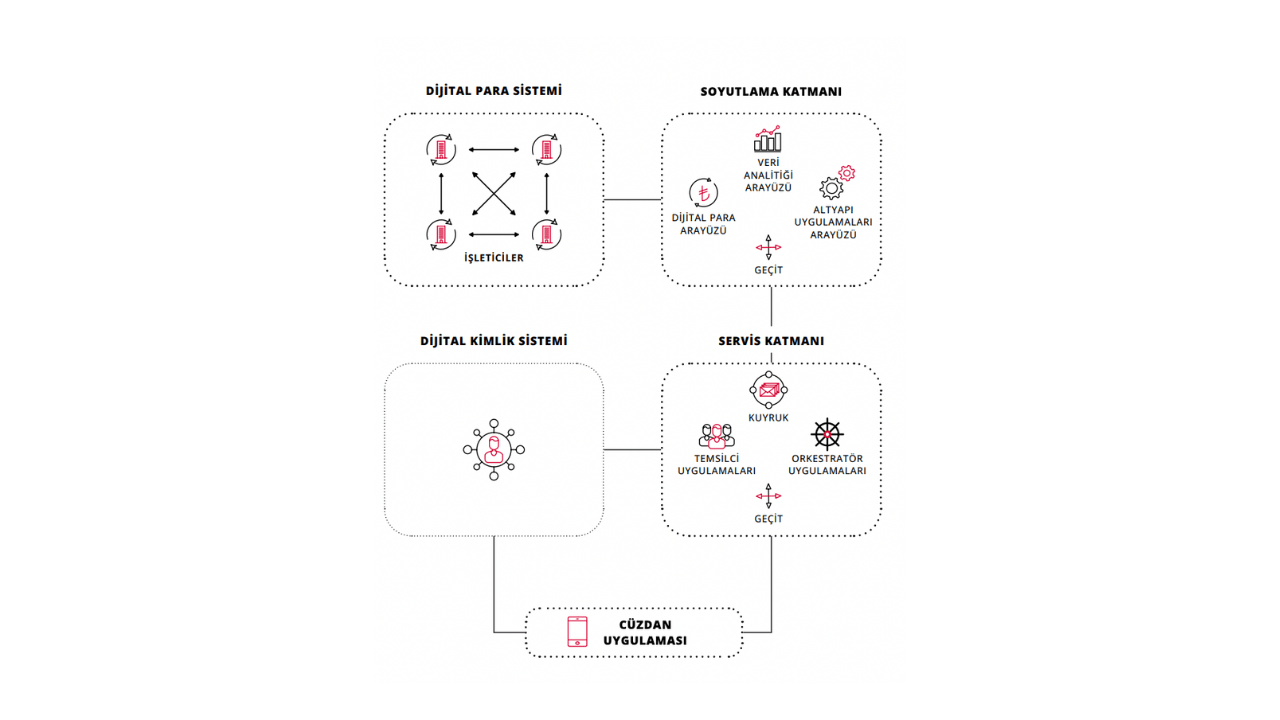

Faz-1 kapsamında, dijital kimlik sistemi, dijital para sistemi, soyutlama katmanı, servis katmanı ve cüzdan uygulaması temel bileşenler olarak belirlenmiş; Ar-Ge ilkelerince açık kaynak kodlu yazılımlar kullanılarak hazırlanmış ve test edilmiştir.

Rapora göre; dijital kimlik ve dijital para sistemleri, Faz-1 çalışmalarında çekirdek sistemler olarak yer almakta. Çekirdek sistemlerin tasarımında geleneksel teknolojilerin kullanılmasının değerlendirilmesi mümkün olmakla birlikte; hem yeni teknolojilerin sunduğu fırsatları değerlendirmek hem de yeni teknolojilerin dijital para gereksinim ve ilkeleriyle uyumunun araştırılması hedefleriyle Faz-1 kapsamında Dağıtık Defter Teknolojisinin (DDT - Distributed Ledger Technology) kullanılmasına karar verildi.

Dağıtık Defter Teknolojisinin kullanımı ile ilgili olarak ise raporun bulgular kısmında şu ifade yer alıyor:

DDT kullanılması, modelin merkezi olmadığı anlamına gelmemektedir. Dijital para sistemi kendi içinde verilerin ve uygulamaların dağıtıklığını sağlamakla birlikte, diğer sistemlere merkezi bir hizmet sunmuş olmaktadır. İşletici ve aracı kurum bağımsızlıkları ile dijital para sisteminin kullanımı da dağıtıklaşabilmektedir.

"Merkez bankası, hangi hesabın hangi kullanıcıya ait olduğunu bilmemektedir."

Raporda yer alan bilgilere göre; dijital para sisteminde tercih edilen mimari, Melez Dijital Para mimarisine benziyor. Bu noktada melez mimarinin varyantları olabileceğini ifade eden rapor, bu konuda ayrışılan noktayı da belirtiyor:

Ayrışabilecek bir nokta olarak; dijital para sisteminde, merkez bankası son kullanıcıların kimlik bilgisine sahip olmadığı için hangi hesabın hangi kullanıcıya ait olduğunu bilmemektedir.

Bir diğer husus ise, dijital para sisteminde finansal aracı kurumların da hesabının bulunmasıdır. Aracı kurumların kimlik bilgileri merkez bankası ile paylaşıldığı için aracı kurum bakiyeleri merkez bankası tarafından bilinebilmektedir.

Rapora göre; mantıksal bölümlemeler olarak niteleyebileceğimiz soyutlama ve servis katmanları, finansal aracı kurumların sisteme katılım yöntemlerinin belirlendiği bileşenler olarak karşımıza çıkıyor. Faz-1 kapsamında soyutlama ve servis katmanları, dağıtıklığı ve modülerliği gözetecek şekilde kurgulandı.

Donanım cüzdanlar da gündemde

Cüzdan uygulaması ise kullanıcıların sistemlere erişmesini ve finansal işlemlerini yapabilmesini sağlayan ana bileşen olarak konumlanmakta. Faz-1 kapsamında dijital cüzdan, mobil uygulama olarak gerçekleştirildi. Bununla birlikte, kullanıcı verilerinin ve belgelerinin güvenle saklanıp finansal işlemlerde kullanılabilmesini sağlayacak gereksinimleri karşılayan donanımların da kullanımı hedefleniyor.

Mevduat dijital Türk lirasına, dijital Türk lirası da mevduata dönüşebilecek

Son olarak Türk lirasının tüm biçimlerinin birbiriyle dönüşümünün mümkün olacağı ifade ediliyor:

Türk lirasının tüm biçimlerinin birbiriyle dönüşümü mümkün olacaktır. Bilindiği üzere, mevcut finansal sistemde bankalarda bulunan mevduat, ATM’ler ya da şubeler aracılığıyla nakde dönüşebilmektedir. Benzer şekilde, mevduat dijital Türk lirasına, dijital Türk lirası da mevduata dönüşebilecektir. Bu dönüşüm, anında ve sürekli mümkün olacaktır. Dijital para sistemi, dönüşümleri sağlamak amacıyla mobil uygulamalar, mevduatı yöneten sistemler ve ATM’lerle entegre olacaktır. Dijital Türk lirası hesabı olmayan işletmeler için de dijital Türk lirası ile alınan ödemelerin otomatik olarak mevduata dönüşümleri sağlanacaktır. Bu süreçlerde bir taraftan mevcut teknolojik imkânlar en pratik şekilde değerlendirilmeye devam edilirken, kısa, orta ve uzun dönemin olası yenilikleri ile uyum özenle gözetilecektir.

Cüzdan uygulamasının detayları

Raporda belirtildiği üzere son kullanıcının sisteme erişim noktası, cüzdan uygulaması olacak. Kullanıcı, mobil uygulama üzerinden para transferi, ödeme, para isteme, işlem geçmişi sorgulama ve sahip olunan DTB’leri görüntüleyebilme işlemlerini yapabilmekte.

Çevrimiçi ve çevrimdışı ödemeler

Ödemelerin çevrimiçi yapılabilmesinin dışında çevrim dışı olarak da yapılabilmesi için çalışmalar yapılması hedefleniyor:

Çevrimdışı Ödemeler: Dijital paranın, nakdi tamamlayan çevrimdışı ve temassız dijital ödeme alternatifi sunması hedeflenmektedir.

Çevrimiçi ödemelerde paranın sahipliğinin kanıtı cüzdan uygulaması aracılığıyla yapılabilecek. Ancak bununla birlikte, para ve sahiplik bilgileri dijital para sisteminde saklanıyor. Çevrimdışı ödemelerde ise paranın kendisi, kullanıcı yönetimindeki cüzdan cihazlarında bulunacaktır. Paylaşılan bilgilere göre; temin belgelerine çevrimdışı erişilirken, ödemelerin çevrimiçi yapıldığı akışlar da mümkün.

MOTA değeri

Dijital para sistemini kullanmak isteyen katılımcının, öncelikle kendisini belirten MOTA (Merkezi Olmayan Tanımlayıcı) değerine sahip olması gerekiyor. MOTA değerini, bir kullanıcıyı diğerlerinden ayıran bir tanımlayıcı olarak düşünebiliriz.

MOTA değeri ve bu değer ile ilişkili anahtar çiftini oluşturmak, anahtar çiftini saklamak, başka dijital para sistemi kullanıcıları ile iletişime geçmek ve bu iletişimde kullanılan verileri tutmak için cüzdan uygulaması içine MOTA temsilcisi (İng. Agent) bileşeni eklendi. Bir MOTA temsilcisi; anahtar yönetim servisi, mesajlaşma servisi, defter arayüzü ve bu bileşenlerin kontrol edildiği yönetim servisinden oluşuyor.

Raporda paylaşılan verilere göre; transfer ve ödeme işlemlerinde, karşı tarafın MOTA değerine veya değere atanan takma isme para gönderimi yapılabilmekte.

Karekod

Söz konusu işlemler, aynı zamanda karekod ile de gerçekleştirilebilmekte. Rapora göre; sistemde kullanılan karekodlar, TR Karekod standardı ile uyumlu olarak tasarlandı.

Anahtar yönetimi

Anahtar yönetimi konusuna gelindiğinde ise gizli ve açık anahtardan oluşan anahtar çifti, kullanıcının cihazında bulunan ve MOTA temsilcisi bileşenlerinden olan anahtar yönetim servisi tarafından oluşturulmakta. Kullanıcının sahip olduğu DTB’ler de anahtar yönetim servisi tarafında depolanmakta.

Mesajlaşma servisi

Kullanıcı, cüzdan uygulamasındaki mesajlaşma servisi sayesinde dijital para sistemindeki diğer kullanıcılar ve aracı kurumlar ile bağlantı kurmakta, temsilciler ise birbirleri ile açık anahtarlarını paylaşarak şifreli bir bağlantı oluşturmakta.

Öne çıkan detaylar

Raporda hem kişisel hem de tüzel olarak ödemeler yapılabilmesi için hazırlık yapıldığı belirtiliyor:

Faz-1 kapsamında da, son kullanıcı ve finansal aracı kurumlar dahil olmak üzere her katılımcının bir MOTA değeri vardır. MOTA değeri, hesap numarası gibi hem tüzel hem de gerçek kişilerle finansal işlem yapmak için kullanılabilmektedir. Bununla birlikte MOTA değeri, IBAN gibi hesap numaralarından farklı olarak, işletici ya da finansal aracı kurum bilgisi içermemektedir. Bir diğer fark ise, MOTA değerinin yalnızca finansal işlemlerde kullanılma zorunluluğu olmamasıdır. MOTA, finansal sistemler dışında başka sistemlerde de tanımlayıcı olarak kullanılabileceği için Türkiye Cumhuriyeti Kimlik Numarasına (TCKN) benzer bir kimlik numarası gibi düşünülmesi muhtemeldir. Bununla birlikte, MOTA değeri vatandaşların yanı sıra tüzel kişileri, varlıkları ve nesneleri tanımlamak için de kullanılabilmektedir. Tasarım tercihlerine göre, MOTA’ların kişiye ya da nesneye ait olduğunun MOTA değerine bakılarak ayırt edilememesi sağlanabilmektedir

Dijital para kapsamında 18 yaşın altında olan Türkiye Cumhuriyeti vatandaşlarına ve turistlere hizmet verebilecek şekilde çalışmalar yapıldığı belirtiliyor:

Herhangi bir sebeple herhangi bir mevduat ya da ödeme hesabı bulunmayan ve 18 yaşın altında olan vatandaşların ödemelerinde dijital parayı tercih edebileceği öngörülmektedir. Ayrıca, turistler başta olmak üzere yerleşik olmayanlar için de dijital para seçeneği sunulabilecektir. Her iki grup için gündelik hayatı kolaylaştıracak pratik kazanımları içerecek geliştirmeler planlanmaktadır.

Açık veri anlayışı sayesinde verinin tekelleşmesinin engellenecek.

Açık ekonomi, açık finansal hizmetler üretimi ve açık bankacılık alanlarındaki bütüncül kazanımlar sonrası kademeli bir şekilde daha açık hale gelecek veri sayesinde, verinin tekelleşmesinin engellenmesi daha mümkün olabilecektir. Şeffaf ve erişilebilir veri ile finansal teknoloji firmalarının, Kişisel Verilerin Korunması Kanunu’na uygun şekilde veriye ulaşmalarının sağlanması, yeni ürünlerin geliştirilmesi ve rekabetin sağlanması açılarından kritik öneme sahiptir. Verilerin şeffaf ve açık olması sayesinde, teknik ve pratik süreçlerde inovasyonun önündeki engellerin kaldırılması daha kolay olacaktır.

Raporda; sahip olunan kimliklerin, dijital para ile entegre edileceğine atıfta bulunuluyor:

Kişisel bilgiler Doğrulanabilir Temin Belgelerinde (DTB, İng. Verifiable Credential) saklanmaktadır. DTB, kişisel bilgilerin veya kişiye dair bir ya da daha fazla niteliğin gösterildiği belgedir. Gündelik hayatın birçok noktasında kullanılan ehliyet, diploma, pasaport ve kimlik kartı temin belgesi olarak ihraç edilebilecek belgelere örnek teşkil etmektedir.

DTB başlıca şu unsurları içerebilmektedir:

• DTB öznesinin kimliği ile ilgili bilgiler (örn. Fotoğraf, isim veya TCKN)

• DTB ihraç eden otorite ile ilgili bilgiler (örn. Üniversite, kamu kurumu)

• DTB türü ile ilgili bilgiler (örn. Pasaport, ehliyet veya kurum kimliği)

• DTB oluşturan otorite tarafından ifade edilen ve belge öznesi hakkındaki belirli öznitelikler veya özellikler ile ilgili bilgiler (örn. Milliyet, sürebileceği taşıt sınıfları veya doğum tarihi)

• DTB’nin nasıl üretildiğine dair kanıt • DTB’nin kısıtlamaları ile ilgili bilgiler (örn. Kullanım koşulları veya son kullanma tarihi)

İlk Yorumu yazmak ister misiniz?

Yorum Yazmak için Giriş Yap