Konuk yazarımız Bülent Tekmen, İninal ve Colendi'nin kurucu ortağıdır.

Belki de çağımızın en büyük krizi. Bireylerin ve hükümetlerin önümüzdeki birkaç hafta içinde alacağı kararlar muhtemelen gelecekteki dünyayı şekillendirecek çünkü alınacak kararların sağlık sistemlerinin yanı sıra ekonomi, politika ve kültür gibi hayatın birçok alanını da etkileyeceği aşikar. Bu durumda, hızlı ve kararlı davranmalı, eylemlerimizin uzun vadeli sonuçlarını da hesaba katmalıyız. Seçimlerimizi yaparken, kendimize şu an içinde bulunduğumuz tehlikeli durumun üstesinden nasıl geleceğimizi sormanın yanı sıra fırtına geçtikten sonra ne tür bir dünyada yaşamak istediğimizi de sorgulamalıyız.

Evet, fırtına geçecek, insanlık yok olmayacak ve birçoğumuz hayatta kalacağız. Ancak farklı bir dünyada yaşayacağımız gerçeğini göz ardı etmek şu aşamada pek mümkün değil. Kabul etmeliyiz ki kısa dönem için alınan birçok acil durum önlemi hayatlarımızda kalıcı yer edinebilir. Acil durumların doğası budur ve bu önlemler tarihsel süreçleri hızla ileri götürürler. “Normal” zamanlarda müzakere süreçleri nedeniyle alınması yıllar süren kararlar kriz anlarında birkaç saat içerisinde alınabilir.

Kriz zamanlarında olgunlaşmamış ve hatta tehlikeli sayılabilecek bazı teknolojiler devreye girer çünkü hiçbir şey yapmamanın yükünü taşımak kolay değildir. Bu tarz süreçlerde insanlığın gelişimi adına neredeyse bütün ülkeler büyük ölçekli sosyal deneylerde kobay olarak hizmet vermektedirler.

Bir düşünelim: Herkes evden çalıştığında ve çalışanlar arasında yalnızca uzaktan iletişim olduğunda ne olur? Tüm dünyada online eğitime geçmenin ne gibi sonuçları olabilir? Normal zamanlarda hükümetler, işletmeler ve de eğitim kurumları bu tür deneyleri yapmayı asla kabul etmezler. Ancak bu günlerde içinde bulunduğumuz süreç “normal” olarak nitelendirilemez. Bu kriz döneminde, önümüzde iki yol var. Ülkelerin izolasyonuyla vatandaşları gözetim altında tutmak ya da küresel dayanışma ile güçlü bireyler yaratmak.

Salgını durdurmak için, herkesin belirli kurallara uyması gerekir. Bunu başarabilmenin iki yolu var. Bir yöntem, hükümetin insanları izlemesi ve kuralları çiğneyenleri cezalandırması. Bugün, insanlık tarihinde ilk kez, teknoloji insanları 24 saat izlemeyi mümkün kılıyor. Elli yıl önce, KGB 240 milyon Sovyet vatandaşını 24 saat takip edemediği gibi toplanan tüm bilgileri de etkili bir şekilde işleyemedi. KGB vatandaşlarını takip edebilmek için yalnızca ajanlarına ve analistlerine güvenmek zorundaydı. Doğal olarak her bir vatandaş için bir ajan yetiştiremedi. Ancak şimdi hükümetler, özel ajanlar yerine her yerde bulunan sensörlere ve güçlü algoritmalara güvenebiliyorlar.

Kısacası, Yuval Noah’ın Financial Times’ta yayınlanan yazısında bahsettiği gibi bu fırtına geçecek ancak geriye nasıl bir dünyada yaşamak istiyoruz, teknolojinin hayatlarımızdaki rolü ne olmalı, ve geride kalanlar için daha yaşanılabilir bir dünya yaratmak için bizim üzerimize düşen nedir soruları akılları kurcalamaya devam edecek. Son soruya tarafımızca verilen cevabı yazının bundan sonraki kısmından çıkarmak mümkündür.

Günümüz dünyasında, bireylere alternatif finansal hizmet sağlamayı misyon edinen girişimlerin sayısı gitgide artıyor. Bu nedenle, 2016 yılının kasım ayında gerçekleşen a16z zirvesinde Angela Strange’in de belirttiği gibi, çoğu şirketin yakın bir gelecekte fintek şirketine dönüşeceği gerçeğiyle her geçen gün daha fazla yüzleşmekteyiz.

İçinde yaşadığımız dönemin ayırt edici bir özelliği olarak, finans ve teknoloji sektörleri arasındaki birliktelik (fintek) sayesinde küresel düzeyde çoğu tüketici için çok daha geniş bir yelpazede hizmet ve ürüne düşük bir maliyetle ulaşma şansının ortaya çıkışından bahsedilebilir. Başka bir deyişle, uzun bir süredir yenilikçi teknolojilerin ortaya çıkışı, finans ve bankacılık endüstrisinin alışılagelmiş işleyişini dönüştürmektedir. Geride bıraktığımız son on yıl göstermektedir ki; düşük gelirli ve bankacılık hizmetlerine ulaşamayan kesimlere inovatif teknolojileri kullanarak alternatif finansal hizmetler sunmayı amaçlayan yeni aktörler, alışılagelen bankacılık ekosistemini hızla değiştirmektedir.

Her Şirket Bir Gün Fintek Şirketi Olacak! Peki, Neden?

Bugün, finansal kurumların, hızla yükselen fintek dalgasına uyum sağlaması ya da “doğal seleksiyon” un gereği olarak sistemden elenmesi gerekmektedir. Adaptasyon kavramı, mevcut ürün ve hizmetleri dijitalleştirmekten, ürün ve hizmetlerin üretildiği süreçlerin tam bir dijital dönüşümüne ve bu süreçte üretilen yeni ürün ve hizmetlerin tanıtımına kadar olan yenilikleri içermektedir. Dijital çağın bir özelliği olarak finansal ekosistemde gerçekleşen bu denli köklü değişiklikleri getiren süreci anlamak için öncelikle mevcut bankacılık sektöründeki bazı eksikliklerin farkında olmak gerekiyor.

Dünya Ekonomik Forumu tarafından yapılan ankete göre, milenyum nesli ve Z kuşağı bireylerin sadece yüzde 28'i kullandıkları bankaların adil ve dürüst işlediğine inanmakta ve bu durum, bankaların müşterilerin taleplerini karşılamada yeterince başarılı olmadığını göstermektedir. Üstelik, bankalara olan güvenin kademeli bir şekilde azalmasında piyasa hacimleri ve üst düzey gelirlerdeki büyümenin yavaşlamasının da payı olduğu söylenebilir. McKinsey, tarafından yayınlanan raporda da görülebileceği gibi, 2018 yılında kredi hacminde yalnızca yüzde dörtlük bir artış olmuştur ve bu rakam son beş yılın en düşük oranına tekabül etmektedir.

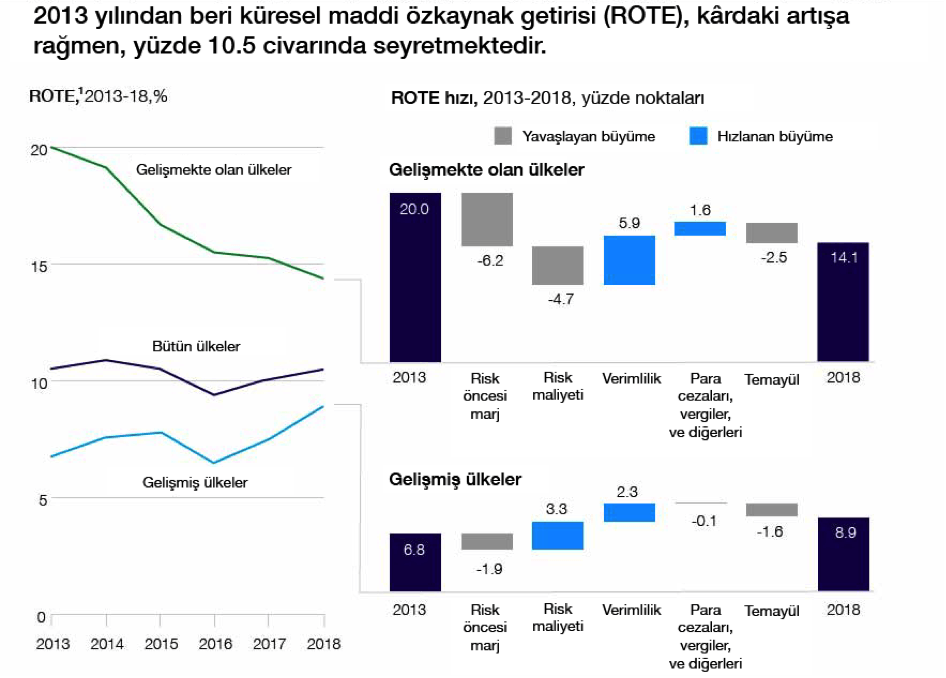

Üstelik, hızla artan “dijital yıkım”ın bankaların üretkenliklerini güçlendirme ve risk yönetim becerileri üzerindeki etkisi olarak, küresel çapta ölçülen, nakde çevrilebilir sermaye getirisi / maddi özkaynak karlılığında (ROTE) 2014 yılından bugüne değin yüzde altılık bir düşüşten bahsedilebilir.

Bu gelişmelerden yola çıkılarak, günümüzde, küresel düzeyde müşterilerin, dijital çağda verilerinin gizliliğini ve güvenliğini sağlama isteklerinin yanı sıra, alternatif finansal hizmetlere ve ürünlere duydukları ihtiyaç anlaşılabilir. Bugüne kadar tüketiciler için sunulan seçeneklerin sınırlı sayıda ve yüksek maliyetli olduğu yadsınamaz bir gerçektir. Ancak bugün müşterilerin ihtiyaç ve taleplerini merkeze alan yeni iş modellerinin artan sayısı bizlere umut vermektedir. Bu aşamada cevabı merak edilen sorulardan bir tanesi de uzun süreli müşteri memnuniyetsizliğine rağmen geleneksel yöntemlerden vazgeçmeyen bankaların ve kurumların bugüne kadar finansal ekosistemde nasıl ayakta kalabildiğidir.

Yenilikçi teknolojileri mevcut finansal hizmetlere adapte etmenin zorluğu göz önüne alındığında, bu sorunun cevabı anlaşılabilir. Mevcut finansal kurumlar, 100 yılı aşkın bir süredir işlerinin çoğunu fiziksel temsilcileri vasıtası ile fiziksel ürünler satmaya dayalı eski ve geleneksel bir yöntem izleyerek yürütmektedirler. Bu yöntem, işletmelerin maliyetleri düşürmelerini ve yeni ürünlere hızlı bir şekilde adapte olmalarını engellemektedir. Aynı zamanda bu kurumların çoğu, mevcut olan sistemlerini korumak, devlet ve eyalet düzeyinde finans endüstrisini kontrol etmek için yürürlükte olan yaptırımlara uyum sağlamak adına, teknoloji yatırımlarına ayrılmış olan bütçelerini kullanmakta ve bu durum yenilikçi ürün geliştirme sürecini olumsuz etkilemektedir. Karmaşık altyapının ve yasal uygulamaların varlığı, finansal markette yer edinmeye çalışan birçok girişim için hem bir fırsat hem de zorluk teşkil etmektedir. Ancak, mevcut kurumlar ve markete yeni giren aktörlerin karşılaştıkları zorlukları göz ardı etmeden gelecek hakkında iyimser olmakta fayda var.

Neden iyimser olmalıyız?

On yıl öncesine bakıldığında, pazar için ürün oluşturmaya çalışan insanların fiziksel sunucu (physical server), yazılım lisansı (software license) vb. ekipmanları satın almak ve veri tabanı için kod yazmak gibi birçok zorlu aşamadan geçmesi gerekiyordu.

Ancak, bugün, bütün bu aşamaların hepsini tek bir adımda geçmeyi mümkün kılan ve Amazon tarafından geliştirilen altyapı sistemi sayesinde (infrastructure as a service system) bir yazılım şirketi, herhangi bir kredi kartı veya dizüstü bilgisayar ile kurulabilmektedir. Daha da önemlisi, bu sistem sayesinde, şirket kurma ve yürütmenin maliyeti ve zorluğu önemli ölçüde azaltılabilir ve bu da bankacılığın geleceği için önemli bir aşamadır. Amazon alt yapı hizmet sistemi finansal teknoloji sektöründe etkisini göstermeye başladı denilebilir. Örneğin, bir işletme için aylık hesaplama ve depolama maliyeti yaklaşık 150.000 dolar civarındayken, bugün, bu sistem sayesinde aylık 1.500 dolarlık bir maliyetten bahsedilebilir. Bu anlamda, farklı sektörlerdeki girişimler, çeşitli aplikasyonlar aracılığıyla cüzi bir maliyetle adeta bir banka gibi müşterilerine hizmet verebilmektedirler.

Örneğin, ANT Finansal Hizmetler ve Hoperun Bilgi Teknolojileri kurumu arasındaki işbirliği sayesinde, 2018 yılında müşteri odaklı iş modeli kullanmayı hedefleyen “Dağıtılmış Bankacılık Platformu” (Distributed Core Banking Platform) kurulmuştur. İnovatif bankacılık platformu sayesinde mevcut kurumlar, Hoperun’un finans ve teknoloji sektörlerindeki tecrübeleriyle desteklenen ANT finansal hizmetlerinin ürün ve sermaye yönetimi gibi alanlarda sağladığı kolaylıklardan faydalanabilir.

Tüm bu gelişmeler umut verici gözüküyor. Peki, fintek dalgasının küreselleşmesi nasıl mümkün olabilir?

Bildiğimiz gibi, “işletmeden işletmeye” (B2B) iş modelini benimseyen şirketler müşterilere ürün satarak para kazanırken, “işletmeden müşteriye” (B2C) modelini kullananlar hem reklam hem ürün satarak gelir elde ederler. Ancak bugün, kullandığı model fark etmeksizin çoğu şirket yükselen fintek dalgası ile birlikte White Label (beyaz etiket) finansal hizmetlerine dayalı yeni iş modelleri geliştirmeye başlamıştır.

Örneğin, Uber gibi “paylaşım ekonomisi” şirketleri, müşterilere banka kartı ve mevduat hesabı sağlamak için yeni nesil bankalara (neo-banks) katılmaktadır. Finansal hizmet vermeye başlanması, bu tür şirketlerin yol haritalarına iki şekilde katkıda bulunmuştur. Uber şirketi için sürücülerin istihdamından kaynaklanan ve işverenlerin her bir yolculuktan sağlanan kâr üzerinden telafi etmeleri gereken yüksek bir maliyetten söz edilebilir. Ancak yeni sistemde bankacılık hizmetlerinden sağlanan kazanç ile şirketin, maliyetlerini telafi etme süreci daha hızlı ve kolay hale gelmiştir. Aynı zamanda, sürücülerin sağlanan finansal hizmetler nedeniyle Uber şirketi ile çalışmaya devam etme olasılığı daha yüksektir.

Ride-sharing şirketlerinin yanı sıra, müşterilerine inovatif ürün ve hizmet sunmak amacıyla fintek iş modelleri ve alt yapılarını kullanmaya başlayan çeşitli sektörlerdeki birçok farklı şirketten de bahsedilebilir. Bu anlamda, cazip bir fırsat olarak, altyapı şirketleri, finansal hizmet sunma kapasitelerini geliştirmek adına her geçen gün inovasyona daha fazla bütçe ayırmaktadırlar. Shopify, Mindbody gibi gelirlerinin neredeyse yarısını finansal hizmetlerden elde eden şirketler düşünüldüğünde, fintek dalgasının küreselleşme yolundaki hızı görülebilir.

Bir diğer örnek ise dijital alacaklar yönetimi, kredi kartları ve tüketici kredileri segmentinde dijital ödeme hatırlatma sistemleri tasarlayan CollectAI şirketidir. Şirket, işletme-işletme-tüketici (B2B2C) arası firma özelinde tasarladığı ürünü ve daha da önemlisi, Almanya merkezli Societe Generale iştiraki olan Hanseatic Bank tarafından da kullanılan sofistike çözümleri ile öne çıkmaktadır.

Hanseatic Bank yöneticisi Michel Billon:

CollectAI'nin çözümü sayesinde, hesap alacakları yönetimimizin verimliliğini arttırdık ve müşteri memnuniyetini yükselterek daha sadık müşteri yaşam döngüleri yarattık. Bunların yanında, daha yüksek nakit akışı, daha efektif bir yönetim ve daha düşük iletişim maliyetleri elde ettik. Müşteri odaklı tahsilat süreçlerimiz dijital dönüşüm stratejimizin en önemli parçası oldu.

Regülasyonların yoğun olduğu bankacılık sektöründe yer almak için geçerli bir lisansa sahip olmak yıllarınızı alabilir. Bu nedenle, bugün, çoğu girişim ve şirket açık bankacılık modeli sayesinde bankalarla partner olmak veya sponsor bir banka bulabilmek adına uğraşmaktadır. Ancak, ortaklık kurulmasının ardından, şirketlerin müşterilerin finansal işlemlerini takip edebilmeleri için büyük bir veri tabanı içeren sistemde yer almaları ve müşterilerin de hesaplarındaki parayı kullanabilmeleri için bu veri tabanının kurulan ödeme sistemi ile entegre edilmesi gerekmektedir.

Hepimizin bildiği üzere, müşterilere kredi sağlamak için, kredi büroları tarafından sağlanan kredi geçmişi ve kişisel bilgilere ihtiyaç vardır. Ancak müşterilerin kişisel bilgileri söz konusu olduğunda, daha korunaklı yazılım programlarına ihtiyaç olduğu da bir gerçektir. Bu nedenle, müşterilerin bilgilerini korurken daha fazlasına erişimi mümkün kılan açık bankacılık modeli, ekosistemde yer alan bankalar ve girişimler tarafından gittikçe daha fazla tercih edilmektedir.

Bu noktada, “hizmet olarak altyapı” sistemi sayesinde müşterilere kart sağlama, mevzuata uygunluğu ölçme ve diğer finansal işlemleri mümkün kılan hizmetler, her geçen gün birçok şirketin yol haritasının bir parçası olmaktadır. Bankacılık sektörünün dijital çağda hızla değişmekte ve gelişmekte olduğu söylenebilir. Yazı boyunca pek çok kez belirttiğimiz gibi finansal girişimler, müşterilere yenilikçi ve düşük maliyetli ürün ve hizmet sunarak hızla ekosistemin işleyişini değiştirmektedirler.

Ekosistemin işleyişini ise çeviklikle değiştirebilirsiniz. Bu yönde sizlerle paylaşabileceğim en iyi deneyimim Colendi. . Başlangıçta kredi skorlama ve mikro kredi platformu olan Colendi ,kullanıcılar hakkında geniş bir veri kaynağından yararlanıp tüketicilerin kredi için uygunluğunu daha inovatif yollarla değerlendirmek için geliştirilmişti. Temel amaç, bankacılık hizmetlerine ulaşamayan bireylere, yapay zeka ve makine öğrenmesi gibi yenilikçi teknolojiler sayesinde hesaplanan yeni bir kredi skoru sağlamak ve bu sayede müşterilerin alternatif finansal hizmetlerden faydalanmalarını sağlamaktı.

Müşterilerin en çok karşılaştığı sorunları anlamayı ve bu sorunlara çözüm geliştirmeyi amaçlayan bir protokol olarak geliştirildi. Bu zamana kadar, protokol hem müşteriler hem de geliştiriciler aracılığıyla birçok kez test edildi. Bugün ise B2B2C iş modelini kullanan Colendi, Fintek ekosistemindeki paydaşlar ile Büyük işletmeler (Enterprise), Kobi (SME) ve her ölçekte işletmeye Colendi platformuna entegre servis ya da özel (white-label) tabanlı, uçtan uca Fintech İşletim Sistemi olarak çözümler sunmaya başladı.

Bu anlamda pazarın ihtiyaçlarına bağlı çevik çözümlerle hareket eden Colendi de geliştirdiği ‘Fintech İşletim Sistemi’ ,‘Yeni Nesil Kredi Skorlama Çözümleri’ ve ‘Mikro Kredi Platformu’ ile finans ve bankacılık sektörünün çehresini değiştirmeyi hedefleyen bir servis. Servisin kendisi çevik olmadan pazarı nasıl değiştirebilir ki?

Bugün gelişen fintek dalgasıyla birlikte “fayda” kavramını, kâr amacıyla çoğunlukla işletmeler tarafından yürütülen geniş para sirkülasyonu ile birlikte, bireylerin de finansal ekosistemin bir parçası olabilme ihtimalini tanımlamak için kullanılabiliriz. Bu bağlamda, Colendi ekibi olarak, yeni ekosistemin çevik bir parçası olmaktan ve işletmeler kadar müşterilerin de piyasada karşılaştığı sorunlara gerçek çözümler üretmekten keyif aldığımı söyleyebilirim. Çok daha güzel ve sağlıklı günlerde görüşmek üzere.

Kaynakça:

- https://www.ft.com/content/19d90308-6858-11ea-a3c9-1fe6fedcca75

- https://www.afi-global.org/sites/default/files/publications/2018-08/AFI_AfPI_Special%20Report_AW_digital.pdf

- https://www.mckinsey.com/industries/financial-services/our-insights/global-banking-annual-review-2019-the-last-pit-stop-time-for-bold-late-cycle-moves

- https://a16z.com/2020/01/21/every-company-will-be-a-fintech-company/

- https://www.fintechfutures.com/2018/06/hanseatic-bank-signs-for-collectais-b2b2c-white-label-tech/

- https://a16z.com/2019/12/18/the-big-ideas-fintech-will-tackle-in-2020/

- https://hackernoon.com/next-generation-banking-27kq33tl

- https://a16z.com/2019/11/21/banking-on-the-future/

- https://www.pewresearch.org/internet/2019/11/15/americans-and-privacy-concerned-confused-and-feeling-lack-of-control-over-their-personal-information/

- https://www.businesswire.com/news/home/20190307005247/en/Ant-Financial-Launches-Distributed-Core-Banking-Platform

İlk Yorumu yazmak ister misiniz?

Yorum Yazmak için Giriş Yap